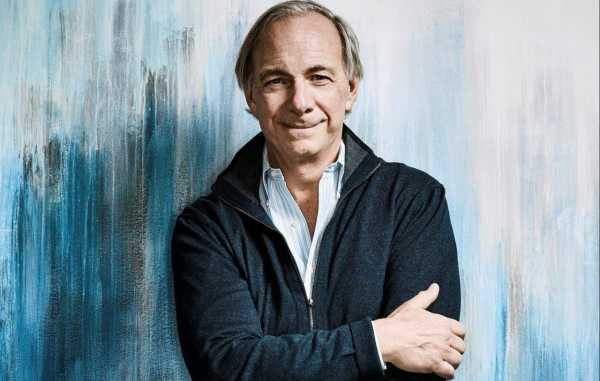

Открытое письмо гиганту хедж-фондо Рэю Далио о его мировоззрении, о силах финансовой природы и о том, как Биткойну суждено изменить и то, и другое. Автором письма выступает основатель и гендиректор хэдж-фонда и консалтингового агентства Parallax Digital Роберт Бридлов.

Введение

Рэй, ваша способность проникать в тёмные сферы экономики и делиться её тайнами простым и понятным языком – это один из ваших величайших подарков человечеству. Вашими видео, опубликованными в открытом доступе исследованиями и книгами вы многим открыли глаза на тему, которую большинство считает сложной для понимания. Миру нужно больше таких первопроходцев, как вы, которые бы составляли доступные карты труднопонимаемой территории экономики. Макроэкономисты, академики и клерки центробанков в значительной степени полагаются на обманчивый язык и универсальное невежество общественности, которое позволяет им проворачивать схемы. Поэтому ваша работа по превращению этой эзотерической области в более экзотерическую форму похвальна.

Позвольте мне начать с того, что, как и вы, Рэй, я не считаю себя «всезнайкой» и в жизни и работе больше фокусируюсь на умении справляться с тем, чего я не знаю, вместо того чтобы полагаться на то, что я знаю. Такой подход хорошо согласуется с древней мудростью:

«Я знаю, что ничего не знаю». – Сократ

Знания конечны и не могут объяснить всего в мире, а часто и вовсе затемняют истину. Так что территорию экономики лучше исследовать с умом новичка, свободным от накопленного хлама, обычно называемого «общепринятыми представлениями». Именно с такой позиции я представляю вам это открытое письмо о вашем взгляде на Биткойн сквозь призму ваших заявленных принципов жизни и работы.

Начнём с оценки Рэя с позиции меритократии идей, практикуемой в его фирме Bridgewater. Целью является честная оценка других, с максимальной искренностью и без предубеждений, чтобы обнаружить лучшие идеи – не ограничиваемые стратегией, политикой или иерархией, – которые затем можно проанализировать и, в случае их полезности, применить на практике. В культуре Bridgewater коммуникация происходит как сверху вниз, так и снизу вверх, чтобы люди чувствовали за собой право делиться своей точкой зрения. Для Рэя главное – это прийти к истине любыми необходимыми средствами, и я уважаю такой прямолинейный подход.

Ниже мы изучим всё это подробнее – так что приступим.

Анализ оценки Рэем Биткойна

- Тема: Оценка Биткойна Рэем

- От кого: Роберт Бридлав

- Кому: Рэй Далио

- Копия: Всем

- Приложение: Оценка Биткойна Рэем (см. ниже)

Рэй, вы заслуживаете «двойку» за вашу оценку значения и перспектив Биткойна. Хотя нас очень мало, все, кто обладает необходимой глубиной понимания в области компьютерных наук, истории денег, теории игр, экономики и математики и потратил время на интенсивное изучение Биткойна , согласятся с такой жёсткой характеристикой вашей недальновидной оценки этой знаменательной денежной инновации. Будучи вашим большим поклонником, я действительно убеждён, что, если вы бросите ещё один взгляд , вы увидите свет. В частности, ваша оценка несостоятельна по следующим трём причинам:

Ваша оценка особенно разочаровывает по трём причинам: 1) вы неоднократно демонстрировали умение понимать, извлекать самое существенное и передавать чрезвычайно сложные экономические концепции в доступном широкой аудитории виде; 2) глубина ваших познаний в истории, экономике и динамике свободного рынка позволяет вам лучше понять возникновение и востребованность данного актива; и 3) ваши практически не имеющие равных влияние и репутация как лидера макроэкономической мысли, организационного инженера и культурного новатора – это бесценная платформа для донесения до масс тех тяжёлых последствий, к которым ведёт преобладающий сейчас экономический порядок, и того, как Биткойн способен их облегчить.

В настоящем открытом письме я покажу, что фундаментальные положения вашего мировоззрения, изложенные в вашей книге «Принципы» и других сочинениях, полностью согласуются с Биткойном – даже если вы пока этого не осознаёте. Я начну с двух вступительных разделов: о природе и истории денег и об общем функционале и экономических свойствах Биткойна, – которые могут быть пропущены читателем, который , так сказать. После этого я поочерёдно рассмотрю и проанализирую многие из важнейших принципов Рэя для лучшего понимания их отношения к рынкам и Биткойну. Приступим.

Основы денег

Деньги – это инструмент для перемещения стоимости во времени и пространстве .

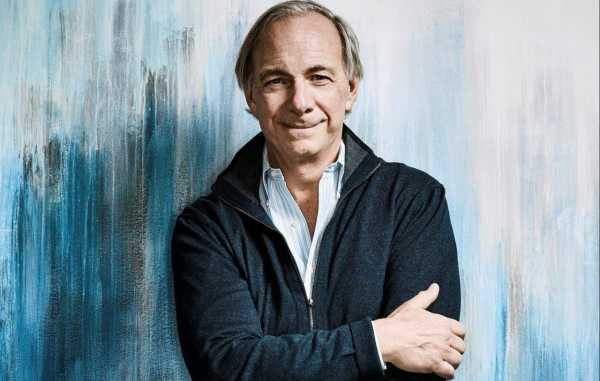

Деньги – это эмергентное свойство бартера (прямого обмена), решающее проблему несовпадения потребностей. Они естественным образом развиваются на свободном рынке как самый ходкий экономический товар. Ничего не говоря об их происхождении, Рэй всё же понимает технические функции денег, как видно из видео с его оценкой Биткойна (см. видеоролик выше). Вот их главные функции*:

Хотя задача денег всегда одна и та же: перемещать стоимость в пространстве-времени, – технология, выполняющая эту задачу, постоянно подвергается рыночному эволюционному давлению. Чем выше сопротивляемость технологии разбавлению стоимости со временем – будь то из-за подделок, инфляции предложения или порчи, – тем более эффективна она в роли средства сбережения. Когда средство сбережения накапливает достаточно стоимости, люди начинают использовать его в торговле. Чем шире принятие той или иной разновидности денег, тем выше её ценность как средства обмена, вследствие чего данный аспект её стоимости пропорционален числу участников денежной сети (пользователей). Когда денежная технология в виде экономического товара становится общепринятой в межличностном обмене (торговле), её называют «деньгами». Денежные технологии конкурируют за более широкое принятие на основе следующих свойств:

Из-за относительных преимуществ, предлагаемых конкурирующими денежными технологиями, экономический товар, используемый в качестве денег, со временем может меняться. В разные времена человечество использовало в качестве денег, среди прочего, ракушки, соль, скот, драгоценные металлы и правительственные бумажки. Конкурирующие денежные технологии подвергаются рыночному процессу, подобному ценообразованию на свободном рынке, где коллективные действия покупателей и продавцов постоянно сводятся к единой действенной переменной, называемой рыночной ценой. Лучше понять эту динамику можно благодаря аналогии: денежная эволюция приблизительно сравнима с эволюционным процессом коммуникационных технологий.

Какие бы средства ни использовались для её выполнения, задача коммуникационных технологий остаётся неизменной: перемещать информацию в пространстве-времени. Подобно рынку денег, между различными коммуникационными технологиями постоянно ведётся оживлённая конкуренция, где они подвергаются рыночному процессу ценообразования. Когда изобретаются новые технологии, они испытываются рынком посредством конкуренции и выживают или умирают в зависимости от своей относительной скорости, точности передачи сообщений, надёжности, отслеживаемости и мобильности. Поскольку задача у этих технологий одна, люди склонны сходиться к какой-то одной технологии, чему способствует сетевой эффект.

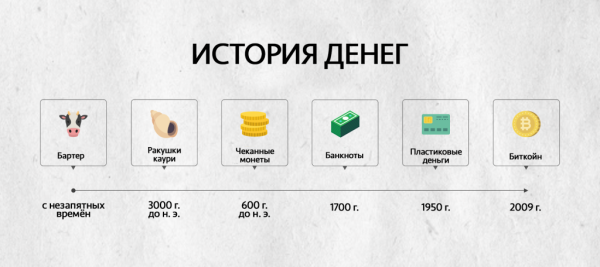

Сетевой эффект, определяемый как дополнительное преимущество для всех существующих участников сети от добавления нового участника, побуждает людей использовать лучшую коммуникационную технологию. По мере того как всё больше людей переходят на последнюю и лучшую технологию, это побуждает других делать то же самое, поскольку рост числа участников сети экспоненциально увеличивает число возможных соединений. Простой пример – телефон. Если существует всего два телефона, возможно лишь одно соединение. Если в сети пять телефонов, число соединений подскакивает до 10. А если в сети 12 телефонов, то число соединений снова экспоненциально увеличивается до 66, и т. д. .

Пример сетевого эффекта. Источник изображения: Medium

Поскольку задача коммуникационных технологий, независимо от технического прогресса, остаётся неизменной , та технология, которая лучше всего выполняет эту задачу, как правило, обретает первенство на рынке. Данная тенденция, усиливаемая сетевым эффектом, двигала эволюцией коммуникационных технологий от почтовых голубей до телеграфа и интернета. Это проявление динамики «победитель получает всё» , свойственной многим сетям, включая сети коммуникационных и денежных технологий.

Как и коммуникационные технологии, денежные технологии имеют единственную цель: перемещение стоимости в пространстве-времени. Однако различные денежные технологии, выполняющие эту задачу, подвержены рыночному ценообразованию и, следовательно, со временем эволюционируют исходя из своих денежных характеристик. Среди характеристик денег первенство в определении вероятности успеха той или иной денежной технологии на свободном рынке принадлежит твёрдости . Данная характеристика наиболее важна, потому что она определяет полезность денег в качестве средства сбережения, а деньги, неспособные адекватно сохранять стоимость со временем, неизбежно неспособны эффективно перемещать стоимость в пространстве. Количественной оценкой относительной твёрдости, или редкости, конкурирующих денежных технологий служит отношение их резервов к притоку – показатель, также распространённый на рынках драгоценных металлов, таких как золото:

- Под резервами понимается существующее предложение денежных единиц .

- Приток – это новое предложение, создаваемое за определённый промежуток времени, как правило один год.

- Для получения отношения резервов к притоку необходимо разделить предложение денежных единиц на его прирост .

- Чем выше отношение резервов к притоку, тем выше твёрдость денежной технологии.

Денежную твёрдость можно представить как сложность (или издержки) создания дополнительной единицы денежной технологии. Например, в основе денежной твёрдости золота лежат капитальные и операционные расходы на добычу одной его унции. Поскольку золотодобытчики всегда будут стремиться добывать его, пока дополнительные издержки на унцию не будут равны дополнительному доходу на унцию , у них имеется постоянная мотивация максимизировать приток предложения, чтобы достигнуть рентабельности. В сравнении с коммуникационными технологиями, деньги демонстрируют более сильный центростремительный сетевой эффект типа , что побуждает пользователей сходиться к одному средству сбережения. Тех, кто не примет самые твёрдые доступные им деньги, ждёт обесценивание их средства сбережения теми, кто способен прибыльно его производить . Таким образом, твёрдые деньги – это всего лишь денежная технология, свободно выбираемая на беспрепятственном рынке как лучшее доступное средство сбережения. Исторически золото господствовало в качестве твёрдых денег именно благодаря лучшему отношению общих резервов к ежегодному притоку (Stock-to-flow) в сравнении с другими монетарными металлами.

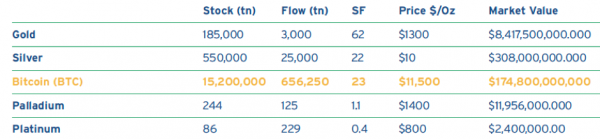

Таблица для сравнения коэффициента коэффициент Stock-To-Flow для золота, серебра, палладиума, платины и Биткоина. Источник: Medium

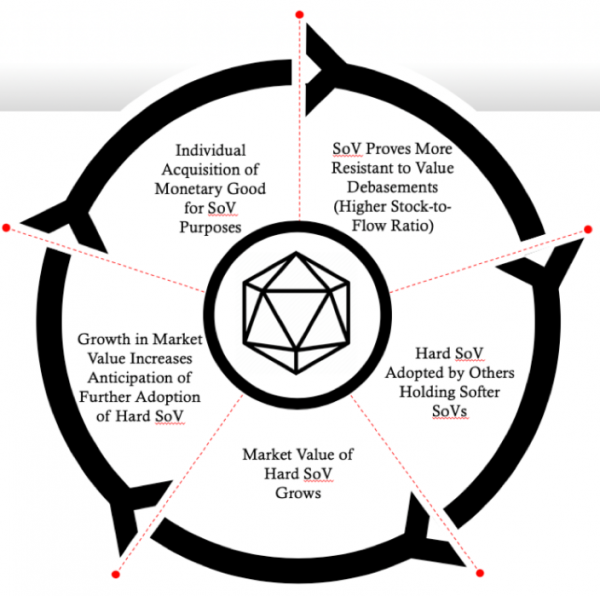

На свободном рынке люди естественно и рационально предпочитают сберегать стоимость, созданную их трудом, в денежной технологии, которую сложнее всего производить, поскольку создание новых единиц разбавляет стоимость существующих единиц у всех держателей данных денег. Поскольку золото демонстрирует лучшую денежную твёрдость, оно на протяжении истории неоднократно превосходило серебро и другие монетарные металлы. Конкурентное преимущество золота проистекает из теоретико-игровых аспектов эволюции средств сбережения.

Под воздействием сетевых эффектов и относительной нехватки ресурсов люди объединяются вокруг единого хранилища ценностей. Источник: Medium

Поскольку золото практически неуничтожимо, почти все унции, добытые за всю человеческую историю, остаются частью его существующего предложения. И поскольку золото относительно редко в земной коре, ежегодный приток его предложения составляет лишь небольшой процент от существующих резервов. Вместе эти качества дают золоту самое высокое отношение резервов к притоку среди всех денежных технологий в мире , что означает, что темп инфляции его предложения относительно низкий и предсказуемый. Именно благодаря лучшей твёрдости золото стало господствующей денежной технологией на свободном рынке.

Теория игр говорит – а история рынков доказывает, – что любой, кто может, например, заработать на добыче серебра, продавая его по цене, выше издержек добычи, имеет непосредственную финансовую мотивацию сберегать вырученную прибыль в самой твёрдой доступной ему форме денег. Поскольку с такой суровой экономической действительностью сталкиваются все участники рынка, эта устойчивая мотивация провоцирует поток капиталовложений от серебра к золоту . Таким образом, свободно-рыночная конкуренция понуждает людей сходиться к единому средству сбережения и, следовательно, благоприятствует твёрдым деньгам. Это не удивительно, так как свободный рынок склонен сходиться к лучшим возможным технологическим решениям проблем, сбрасывая со счетов остальные. И точно так же, как деньги являются эмергентным свойством экономики прямого обмена (бартера), твёрдые деньги – это эмергентное свойство экономики непрямого (денежного) обмена.

Физическая природа золота даёт ему как преимущества, так и недостатки. Будучи драгоценным металлом, достигшим своей денежной стоимости на свободном рынке, золото представляет собой суверенную денежную технологию, что означает, что его стоимость, факторы доверия и транзакционная допустимость в качестве денег не подвержены контрагентским рискам. Другими словами, золото – это имущественные деньги или предъявительский актив. Если кто-то дал вам золотую монету и вы положили её себе в карман, то вы стали участником необратимой транзакции. Стоимость этой монеты определяется рынком, и тот, у кого она физически находится, считается её полноправным владельцем. Никакой банк или платёжный посредник не может цензурировать или отменить эту свободно-рыночную транзакцию. Чтобы хранить или тратить ваше золото, вам не нужно доверять никаким третьим лицам. Суверенность – это уникальное свойство предъявительских активов, таких как золото, серебро или алмазы.

И напротив, если кто-то даст вам доллар США, вы принимаете контрагентский риск со стороны американского правительства, способного разбавить его стоимость посредством инфляции предложения или вообще аннулировать его стоимость . Кроме того, если вы получили этот доллар США через платёжного посредника, такого как PayPal или Venmo, вы также подвергаетесь риску цензуры, отмены или отслеживания этого платежа. Даже если вы держите фиатную валюту в физическом виде, она уязвима к инфляции предложения, так как центральный банк может просто напечатать больше, украв содержащуюся в ней стоимость. Проводя транзакции в чём-либо, кроме предъявительских активов, ценящихся исключительно исходя из свободно-рыночной динамики, вы отдаёте свою личную финансовую суверенность эмитенту валюты и/или другим финансовым посредникам.

Хотя физическая природа даёт ему свойство суверенности, она также имеет характерные недостатки. Главный недостаток – это неоптимальная делимость. Поскольку у золота такое высокое отношение стоимости к весу, расплачиваться золотыми монетами, к примеру, за кофе непрактично. Именно этот недостаток золота исторически придавал серебру определённую полезность, поскольку у него отношение стоимости к весу намного меньше, что делает его более практичным в повседневных покупках , тогда как золото в основном предназначалось для расчётов по крупным транзакциям.

Проблема делимости золота была «решена», когда центральные банки стали выпускать бумажные валюты, полностью конвертируемые в золото. Так пользователи получили гибридную денежную технологию, обладавшую твёрдостью золота, одновременно предлагая даже ещё большую простоту проведения транзакций , чем у серебра. Вследствие подрыва его предельной полезности бумажными валютами , серебро было полностью демонетизировано, и в итоге весь мировой денежный рынок эволюционировал до золотого стандарта на основе бумажных валют.

Поскольку транзакции проводились в обеспеченных золотом бумажных валютах, всемирный золотой стандарт привёл к централизации золота в банковских хранилищах. Эти золотые запасы стали слишком соблазнительными, чтобы правительства и центральные банки смогли устоять против возможности их экспроприации, что послужило катализатором для практики частичного банковского резервирования, повсеместно распространённой в современной мировой экономике. Создавая больше валютных единиц, чем позволяли обеспечить их золотые резервы, правительства стали отменять конвертируемость валют в золото, кульминацией чего стало одностороннее решение президента США Никсона в 1971 г. об окончательной отмене привязки к золоту .

Поскольку все другие валюты мира были привязаны к доллару США, этот финальный акт узурпации финансового суверенитета официально упразднил золотой стандарт во всём мире. Этот смертельный удар по денежной справедливости ознаменовал начало эры , которые закон сегодня нас всех заставляет использовать, – фиатной валюты. С фиатными валютами появилась неограниченная инфляция, периодически вспыхивающая по всему миру. Термин «инфляция» происходит от латинского глагола «inflare», означающего «раздувать». Это удачное описание, поскольку у инфляции фиатной валюты лишь один возможный исход – обесценивание.

Центральный банк некогда сделал многих зимбабвийцев первыми триллионерами. Наверняка и не последними в мире. Источник: Medium

После отмены привязки к золоту доллар США потерял больше 97% своей относительной стоимости. Печатание фиатной валюты стало излюбленным оружием политических лидеров, позволяющим им продвигать свои программы и обогащаться. Оно также стало главным способом финансирования бесконечных войн. За последнее столетие центральных банков – хитро заполучивших власть над значительной частью мирового золота посредством принуждения и конфискации – наблюдалась беспрецедентная смертность из-за войн, рост имущественного неравенства и непрекращающаяся череда экономических взлётов и падений, движимых непрерывной маргинализацией бумажных валют, приведшей к появлению фиатных валют. Теперь всякое подобие денежной справедливости и здравомыслия уничтожено, и граждане, лишённые выбора, вынуждены пользоваться самой мягкой формой денег в истории.

Вскоре после последнего (и, пожалуй, крупнейшего) экономического спада, которому способствовала фиатная валюта, – Великой рецессии 2008 г., – когда центральные банки мира активно печатали фиатные валюты, чтобы рекапитализировать свои финансовые институты посредством теневого налога в виде инфляции, Сатоши Накамото выпустил в свет программный проект с открытым кодом. Он, она или они назвали его Биткойн.

Основы Биткойна

Биткойн можно представить как первое воплощение суверенных денег в цифровом виде. Его транзакции свободны от цензуры, необратимы и окончательны. Другими словами, биткойны – первый в мире цифровой предъявительский актив. Владение биткойнами осуществляется посредством обладания приватным ключом, представляющим собой буквенно-цифровую строку данных, которую можно хранить в аналоговой, компьютерной или даже человеческой памяти. Абсолютно редкая денежная масса Биткойна основана на самом фундаментальном товарном ресурсе во вселенной – энергии.

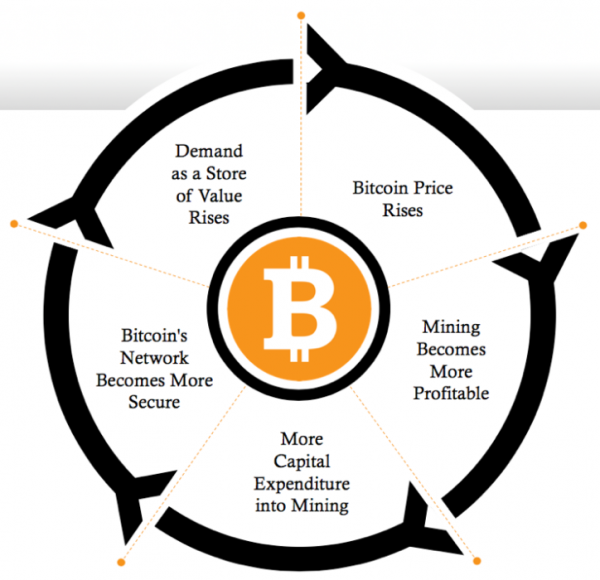

Отношение резервов к притоку Биткойна, показатель его денежной твёрдости, увеличивается (неизбежно) каждые 4 года, и будет в два раза выше, чем у золота, после понижающей корректировки (уполовинивания или «халвинга») темпа инфляции в 2024 г. Тогда Биткойн определённо станет самой твёрдой формой денег в истории. Бескомпромиссная, аполитическая денежная система Биткойна гарантируется неподлежащей взлому криптографией, что и обеспечивает неизбежность. Его не имеющая равных твёрдость возможна благодаря постоянно увеличивающейся сложности создания, требующего расходования реальной энергии в процессе, известном как доказательство выполнения работы. Такая привязка к экономической реальности называется «майнинг» («добыча»), отсылая к сложности добычи золота, и является источником денежной справедливости Биткойна.

Биткойн – это также первый в мире актив с идеальной неэластичностью предложения, поскольку изменения его цены совершенно не влияют на приток предложения. Это значит, что изменения спроса на биткойн могут быть выражены только в его рыночной цене. Если цена золота вырастет, приток его предложения увеличится, так как на рынок войдут новые золотодобытчики и станут рентабельными новые методы золотодобычи , что будет оказывать понижающее давление на отношение резервов к притоку. В случае Биткойна, как бы ни росла цена, невозможно создать приток предложения, помимо математически гарантируемого и универсально прозрачного расписания эмиссии. Кроме того, более высокая рыночная цена означает лучшую безопасность сети Биткойна, обеспечиваемую ресурсами, выделяемыми на майнинг. Подобно хранилищу, чьи стены становятся толще с ростом хранимой в нём стоимости, Биткойн становится всё более безопасной денежной сетью с ростом его рыночной капитализации. Абсолютная неизменяемость алгоритмически гарантируемой денежной политики Биткойна движет благоприятным циклом, способствующим расширению его сети.

Гениальная комбинация невзалмываемой криптографии и экономических стимулов заставляет Биткойн непрерывно расти. Источник: Medium

Предложение Биткойна обладает абсолютной редкостью, что означает, что его денежная политика фиксирована – будет создано только 21 млн единиц. До Биткойна разве что само время демонстрировало свойство абсолютной редкости. Это значит, что его отношение резервов к притоку продолжит расти и, в конечном счёте, станет бесконечным, когда где-то в середине XXII века будет создан последний биткойн. Денежная политика Биткойна становится самой надёжной в мире, так как она полностью прозрачна и неизменяема.

Биткойн противоположен правительственной денежной политике – неопределённой, непрозрачной и меняющейся в зависимости от прихотей бюрократов. В сущности, каждый из нас должен выбрать: доверять управление денежной массой прихотям корыстных бюрократов или незыблемым законам математики. Но, что бы мы ни выбрали, скорее всего, всем нам придётся принять суровую реальность лучшей твёрдости Биткойна, поскольку история учит, что экономические следствия твёрдых денег нельзя игнорировать. Как мы уже видели, на свободном рынке денег победитель получает всё. Критически важно, что Биткойн открыт, как разговорная речь, и находится выше регулирования и законодательных ограничений, оберегающих денежную монополию центральных банков.

Таким образом, Биткойн, самая твёрдая форма денег в истории, непосредственно конкурирует с правительственными деньгами, самой мягкой формой денег в истории. Если Биткойн продолжит существовать, он, скорее всего, будет и дальше превосходить золото и фиатную валюту на свободном рынке и его рыночная капитализация будет расти. Рано или поздно каждый держатель более мягких форм денег столкнётся с суровой реальностью постепенного, а затем внезапного обесценивания его актива относительно неизменно ограниченного притока предложения Биткойна. Столкновение с этой суровой экономической реальностью будет устойчивым, и каждому из нас придётся иметь дело в той же математической и рыночной динамикой, которая катализировала эволюцию денег на протяжении истории.

Твёрдые деньги, выбираемые на свободном рынке, господствовали в течение первых 4900 из 5000 лет человеческой коммерческой истории, и всё указывает на их возвращение с появлением Биткойна. До правительственного вмешательства денежная масса не была политическим предметом, а управлялась теоретико-игровыми принципами – «политикой», восходящей к законам природы. С тех пор как правительства ввели денежную монополию в лице центральных банков, доверие их способности благоразумно поддерживать денежную массу устойчиво подтачивалось. Другими словами, Биткойн – это самая надёжная денежная политика в человеческой истории, подрывающая самую ненадёжную денежную политику в человеческой истории. Можно рассчитывать на то, что конкурентная динамика, свойственная рынку денег, будет разыгрываться так же, как было на протяжении всей истории, и денежная масса снова будет определяться свободным рынком, а не центральными планировщиками.

Вооружившись этими базовыми знаниями о деньгах и Биткойне, мы теперь углубимся в различные принципы, составляющие мировоззрение Рэя. В процессе этого исследования мы обретём более фундаментальное понимание истории, рынков и Биткойна. Начнём с самого известного культурного нововведения Рэя – меритократии идей.

Меритократия идей

Источник: bitnovosti.com